資産運用は「①貯蓄②少額投資③株式投資」の順で行うと、リスクを抑えながらお金を増やすことができます。

資産運用は「①貯蓄②少額投資③株式投資」の順で行うと、リスクを抑えながらお金を増やすことができます。

今回は、初心者の方におすすめの少額投資の方法を解説します。

具体的には投資信託の積立投資です。さらに、非課税制度の「つみたてNISA」を利用した積立投資をご紹介していきます。

ページの目次

資産運用とは「貯蓄と投資」のこと

資産運用は次の2つにわけることができます。

- 貯蓄

- 投資

出典:金融庁

貯蓄とは、すぐに使うことができ、流動性の高いお金です。預貯金が貯蓄にあたります。

投資とは、中長期な目線で資金を増やすためのお金です。株式や投資信託などの購入が投資にあたります。

貯蓄でも、生活費とは別の余裕資金を資産運用として、コツコツと貯めておくことが大切なことです。そして、お金を貯めたら投資して、時間をかけながら少しずつ増やしていくと良いでしょう。

少額投資は積立投資から

ただ、投資といっても、「難しそう」「損失をだしそうで怖い」といったイメージがあるかもしれません。

また、投資資金も、数百万、数千万円と大きな金額がないと始められないと考えているかもしれません。 確かに、短期間で大きな利益を出したり、大きな損失を出したりするギャンブルのような手法もあります。

それは、「投機」と呼ばれています。

しかし、少額からお金を地道に増やしていく投資もあります。

初心者の方で最も始めやすい投資が積立投資です。

一定額の金融商品を毎週、毎月など決まったタイミングで買付けてしていきます。しかも、積立投資なら100円から始めることができます。

それでは、具体的に積立投資をどのように行っていくかを説明していきます。

金融商品のリターンとリスクを見極める

金融商品には必ず「リターン」と「リスク」があります。

それぞれ、どういう意味でしょうか。

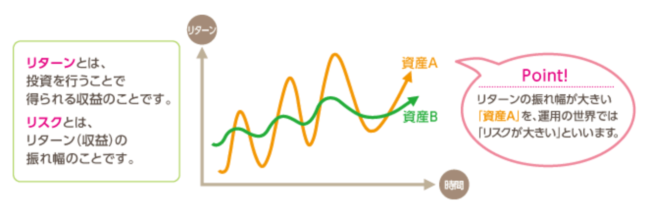

投資のリターンとは

株や債券、投資信託など、投資を行うことで得られる収益のことを「リターン」といいます。

投資のリスクとは

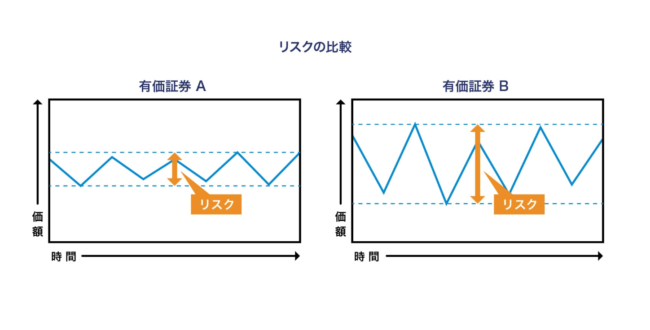

投資のリスクとは、結果が不確実であることを意味します。具体的には、金融商品のリターン(収益)の振れ幅のことを指します。

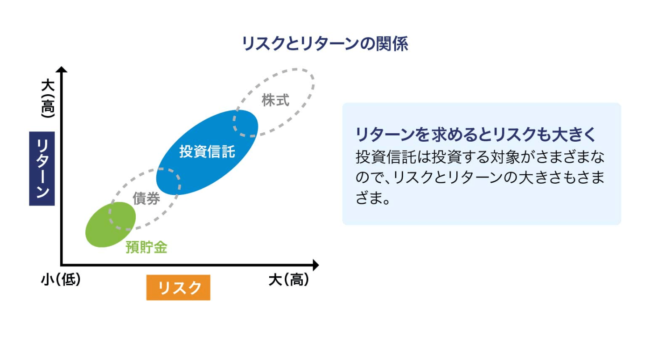

以下の図をご覧ください。

出典:投資信託協会

有価証券Aよりも有価証券Bの方が価額の振れ幅が大きくなっています。

利益が大きいこともありますし、損失が大きくなることもあります。証券Bのように、損益の振れ幅が大きいことを「リスクが高い」といいます。

一般に、リスクとリターンは、「リスクが大きいものほどリターンが大きく(ハイリスク・ハイリターン)」、「リスクが小さいほどリターンが小さい(ローリスク・ローリターン)」という傾向があります。

つまり、大きな収益を追求すると、リスクは大きくなり、大きな損失を出してしまう可能性もあるということです。

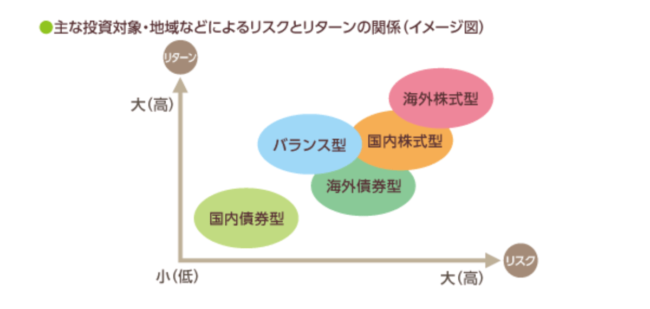

預貯金が一番ローリスク・ローリターン。

株式が一番ハイリスク・ハイリターンです。預貯金、債券、投資信託、株式のリスクとリターンの関係は以下の図のようになっています。

出典:投資信託協会

積立投資では投資信託をメインにしていきます。

それでは、投資信託の持つリスクを具体的に見ていきましょう。

以下の四つがあります。

- 価格変動リスク

- 為替変動リスク

- 信用リスク

- 金利変動リスク

価格変動リスクとは、投資信託に組み入れている株式や債券の価格が変動することです。

投資信託は、値動きのある株式や債券に投資するため、元本保証ではありません。上がることもあれば、下がることもあります。

一般的に、国内外の政治や経済状況、企業業績などによって投資信託の価格(基準価格)は変動します。

為替変動リスクとは、為替レートが変動するリスクのことです。

外国通貨建ての資産に投資する投資信託の場合、円高になれば基準価格にマイナス。円安になればプラスの影響があります

信用リスクとは、債券等を発行する国や企業が、利息や償還金をあらかじめ定めた条件で支払うことができなくなるリスクのことです。

金利変動リスクとは、金利が変動するリスクのことです。一般的に、金利が上がると債券価格は下落し、金利が下がると債券価格は上がります。

投資の基本は分散投資

以上のようなリ投資信託のスクを低減させるためには、分散投資が有効です。

分散投資には以下の3つがあります。

- 商品の分散

- 地域の分散

- 時間の分散

商品の分散とは、「株式型」「債券型」など商品を分散させることです。

投資信託では「バランス型」が商品分散型になります。

地域の分散とは、国内と海外、新興国と先進国など、外国株式や外国債券を組み入れた投資信託を利用してリスクの分散を図る方法です。

時間の分散とは、定期的に一定額を投資することで、一時的な価格変動リスクを分散させる効果があります。積立投資は時間の分散効果があります。

つみたてNISAを利用すれば、利益にかかる税金をなくせる!

金融商品を売買することによって得た利益には、以下のような税金がかかります。

- 所得税15%

- 住民税5%

- 復興所得税0.315 %

合計20.315%の税金がかかります。

例えば、年間10万円の売買益が出ていても、約20%の税金がかかるので、受け取れる金額は8万円弱になってしまいます。

しかし、つみたてNISAを使えば10万円まるごとを受け取れるようになります。

年間の投資金額には上限があるものの、まずは非課税枠で少額投資を始めるようにしましょう。

それでは、つみたてNISAに関して詳しくご説明していきます。

つみたてNISAとは

つみたてNISAは、2018年にスタートした投資初心者向けの制度です。

年間40万円までの投資で得られた利益に対する税金が非課税になります。

つみたてNISAで新規に投資できるのは、2018年から2037年までの20年間。最大で800万円分の投資の利益が非課税にできます。

買付できる金融商品は、 ETFを含む投資信託です。

ETFとは、”Exchange Traded Funds”の略で「上場投資信託」と呼ばれています。

例えば、日経平均株価や東証株価指数 (TOPIX) などの動きに連動する運用成果を目指し、東京証券取引所(東証)などに上場している投資信託です。

ただし、金融庁が定めた「長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)」の162本(2018年10月現在)に限定されています。

年間40万円というと月33,000円ほどなので、少なく感じるかもしれませんが、少額でコツコツ取り組むことを20年間続ければ、800万円+運用益が見込めるのです。

つみたてNISAはいつでも解約可能

積立と聞くと途中解約できないと思う方もいるかもしれませんが、つみたてNISAはいつでも引き出すことができます。

万が一の怪我や病気などでお金が必要になったときは、いつでも投資信託を解約して現金化することができます。引き出し制限がないのは、大きな安心材料です。

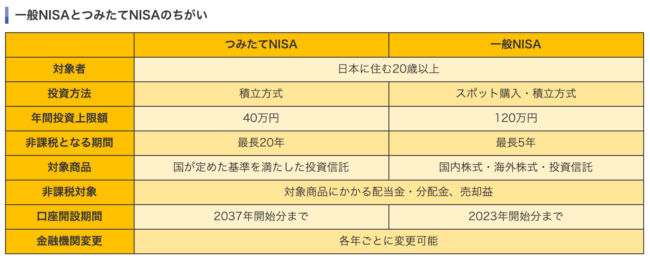

つみたてNISAより先に始まったNISAの概要も見ていきましょう。

NISAで非課税にできる年間の投資額の合計は最大120万円です。そして、非課税となる期間は最大5年ですから、最大600万円分の非課税枠が利用できることになります。

さらにNISAでは投資信託以外にも株式を購入することができるので、自由度の高い投資ができます 。

NISAの方が非課税枠も多く、対象商品も多いことから有利な気もしますが、長期で積立投資を行う場合は、つみたてNISAの方が総額は多くなります。

またNISAでは、5年ごとにロールオーバー(乗り換え)をしなくてはならない手間がかかります。

NISAとつみたてNISAの比較図は以下のようになります。

出典:楽天証券

取引できるのは1人1口座(複数の金融機関は不可)で、NISAとつみたてNISAは併用できません。少額投資で長期分散投資を行う初心者の方には、「つみたてNISA」をおすすめします。

まずは、つみたてNISAで年間40万円の枠を使い、枠を超えた分は積立投資信託を行うようにしましょう。

つみたてNISAで買える投資信託

つみたてNISAで買えるのは、金融庁が選んだ投資信託とETFの162本です(2018年10月現在)。

投資信託は 、ETF も含め全部で6,000本以上あります。ですから、経験豊富な投資家で、自分で投資信託を選びたい人には少し物足りないかもしれません。

しかし、積立NISAは金融庁が「長期・積立・分散投資に適した一定の投資信託」を選択してくれています。例えば、以下のようなルールがあります。

- 信託期間(投資信託の運用を行う期間)が20年以上

- 販売手数料がゼロ円(ノーロード)で信託報酬も低い

- 分配金の支払頻度が毎月ではない(頻繁に支払われない)

などの法令上の条件が設けられています。

信託報酬とは、投資信託を管理・運用してもらうための経費として、投資信託を保有している間、投資家が払い続ける経費のことです。

投資信託によって信託報酬は異なりますが、年0.5~2%程度が一般的です。

それでは、どのような投資信託の種類があるのか具体的に見て行きましょう。

①インデックス投資信託

インデックスとは、日経平均株価やTOPIX(東証株価指数)など指数のことを表します。インデックス投資信託は、指数と同じような動きを目指す投資信託です。主に株式で運用します。販売手数料はなし、信託報酬0.5%以下と決まっています。

②アクティブ投資信託

アクティブ投資信託は、個別の株式を買い付け、日経平均株価やTOPIXなどの指数を上回る利益をだそうとする投資信託です。

- 純資産額が50億円以上

- 信託設定から5年以上経過

- 販売手数料なし、信託報酬1.5%以下

などの条件があります。

③ETF( 上場投資信託)

日経平均株価やTOPIXなどの指数に連動する ETFで、主に株式で運用します。

- 販売手数料は1.25%以下

- 信託報酬0.25%以下

- 最低取引単位1,000円以下

などの条件があります。

つみたてNISA対象の投資信託162本の内訳は、インデックス投資信託が142本、アクティブ投資信託が17本、 ETF が3本なので、ほとんどインデックス投資信託の中から選択することになります。

つみたてNISAのデメリット

つみたてNISAのデメリットを見てみましょう。

元本保証ではない

長期、積立、分散投資でリスクを軽減させているものの、あくまでも投資なので、元本が保証されているわけではありません。 また、通常口座との損益通算もできません。

損益通算とはある年の損失(赤字)を翌年以降の利益(黒字)と相殺することで税金を減らすことができる仕組みのことです。

積立NISAの期間は20年です 。

その時に損失を抱えたまま非課税期間が終了すると、通常の証券口座に振り替えられます。その時の価格が取得価格にされてしまうので、余計な税金を支払う必要が出てくる場合があります。

例えば、つみたてNISAで100万円購入していても、非課税期間終了時に値下がりしていて80万円になっていたとしたら、通常の証券口座では80万円で購入したとみなされます。その後、投資信託が値上がりし、100万円になって売却した場合、20万円ぶんの差額に対して税金がかかってしまうのです。

つみたてNISAの運用例

「つみたてNISAの仕組みはわかったが、どのように運用したらいいの?」という疑問が湧いてくると思います。

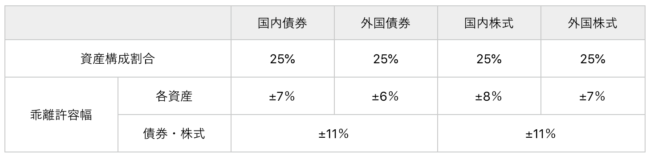

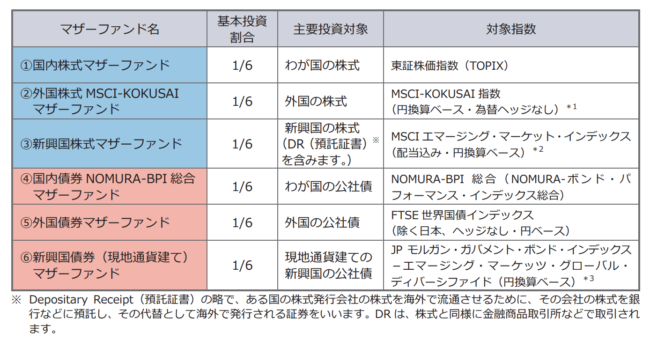

具体例としてGPIF(年金積立金管理運用独立行政法人)の運用方針を見てみましょう。

GPIFは厚生年金と国民年金の年金積立金を管理運用する機関です 。

運用資産は160兆円(2018年6月末現在)を越え、世界最大規模の運用機関といわれています。

公的年金という性質上、「長期的に安全かつ効率的」な運用を行うために各資産を組み合わせた基本ポートフォリオを定めています。

この運用方針は、つみたてNISAの運用方針とも一致します。

ポートフォリオとは、金融商品の組み合わせとのことで、特に具体的な運用商品の組み合わせを指します。

例えば、どのような投資信託を購入するか、株と債券の割合をどの程度にするかといったことを検討することです。

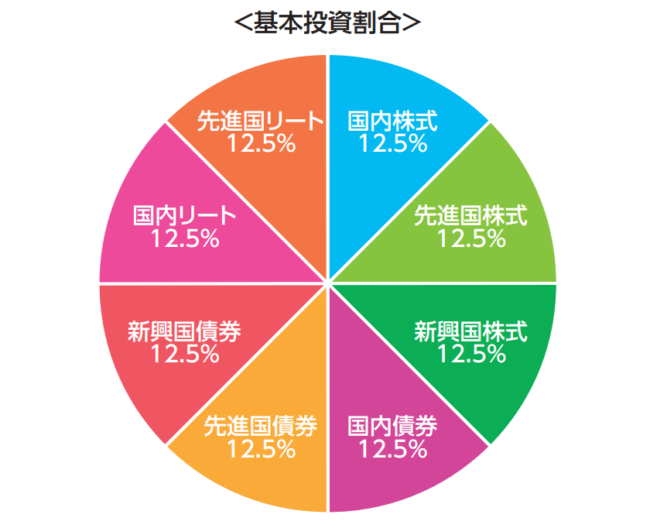

GPIFの基本ポートフォリオは以下のようになっています。

出典:GPIF

このように株式の比率を50%にし、国内株式と外国株式の比率を25%ずつにしています。

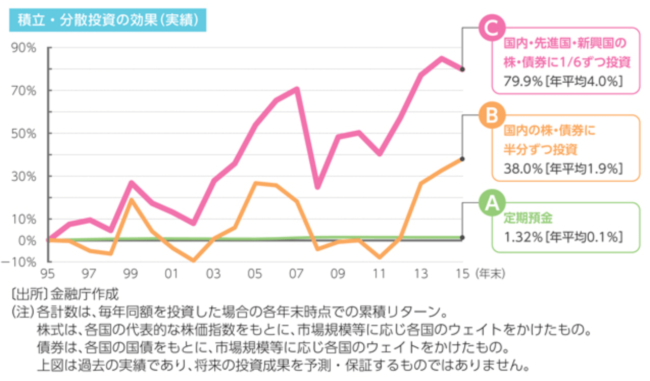

国際分散投資の収益(過去20年)は下図のようになっています。

出典:金融庁

このように、 A の定期預金では20年間預けていてもほとんど資金は増えませんが、国内の株と債券に半分ずつ投資した場合の利益は38%(年平均1.9%)。

さらに、国内だけでなく、先進国、新興国の株、債券に1/6ずつ投資した場合は79.9%年(年平均4%)となっています。分散投資でも国内だけではなく、海外も含めた国際分散投資をすると、大きなリターンが得られたことがわかります。

それでは、さらに詳しく投資信託のリスクとリターンの関係を見てみましょう。

下図をご覧ください。

出典:SMBC日興証券

投資信託をリスクの高い順に並べると

- 海外株式型

- 国内株式型

- 海外債券型

- 国内債券型

となります。バランス型はこの四つを組み合わせたものです。

ですから、リターンを得たいなら海外株式型の比率を増やす、リスクを抑えたいなら国内債券型を増やすなど、自分の目的に合った投資信託を選ぶことが大切です。

GPIFを参考に次の2つの方法をご紹介します。

- バランス型投資信託に投資する

- 自分で購入する投資信託を選択する

それぞれ詳しく解説します。

バランス型投資信託に投資する

バランス型投資信託とは、内外の株式・債券にバランスよく投資する投資信託です。

つみたてNISAでは、例えば、次のような投資信託があります。

国内株式、国内債券、先進国株式、先進国債券に25%ずつ分散投資する投資信託です。

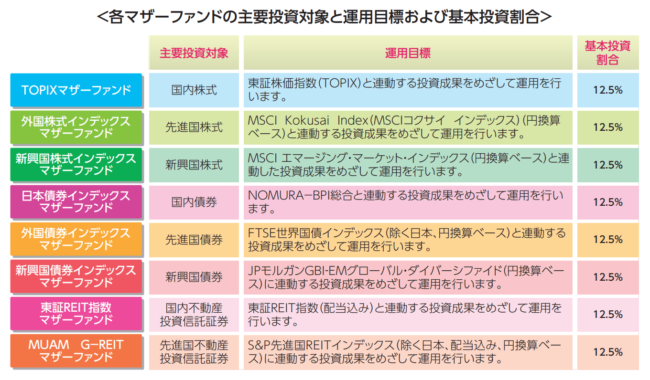

出典:野村アセットマネジメント

国内及び外国(新興国含む)の株式、国内および外国(新興国含む)の債券を主要投資対象としています 。

さらに、REITを加えた8資産均等型の投資信託があります。

REITとは、不動産を投資対象にした投資信託です。ネット証券のランキングの中でも上位に位置する人気のある投資信託です。

出典:三菱UFJ国際投信

バランス型投資信託なら、国内外の株式と債券の割合が決まっているので、全額つみたてNISAで運用することができます。

毎月積み立てていくだけで大丈夫です。

しかし、「株式の割合をもっと増やしたい」「海外株式の比率を落としたい」というニーズがある投資家には、自分でそれぞれ投資信託を選ぶことをおすすめします。

自分で購入する投資信託を選択する

つみたてNISAでは、「株式型」と「バランス型」の2種類なので、債券型は一般口座での運用となります。

GPIFの資産配分を参考に「国内株式型25%」「外国株式型25%」「国内債券型35%」「外国債券型15%」を基本に、リターンを目指したいなら外国株式型の割合を増やす、リスクを小さくしたいなら国内債券型を増やすなどの資産配分を自分で決めることができます。

それでは、それぞれの特徴を見ていきましょう。

①国内株式型

国内株式に投資する投資信託を国内株式型といいます。

つみたてNISAで用いられている国内株式型投資信託は、主に日経平均株価とTOPIX( 東証株価指数)の二つのインデックス型です。

日経平均株価は、日本経済新聞社が決めた225銘柄の株価を平均したものです。

ソニーやトヨタ、ファーストリテイリング(ユニクロ)など日本を代表する企業が多く含まれています。

TOPIX は、東京証券取引所第一部(東証一部)に上場している全銘柄の時価総額を元に算出する指数です。

東証一部には約2,000銘柄が上昇しているので、日経平均株価よりも分散効果が高い指数です。

日本のGDPは、アメリカ、中国に次いで世界第三位です。身近で有力な投資先といえます。

②外国株式型

外国株式に投資する投資信託が外国株式型です。

アメリカや欧州諸国など先進国に投資するタイプが先進国株式型。

中でもアメリカ株が最も人気があります。

一方、中国、インド、ブラジルなどの新興国に投資するタイプが新興国型です。

先進国の方が安全度は高くなります。新興国は上昇するときの勢いが高いものの、変動幅(ボラティリティ)が大きく、リスクが高い投資先です。

③国内債券型

主に日本の債券に投資する投資信託を国内債券型といいます。

債券は、国や自治体、会社が発行する借用証書みたいなものです。

お金を返す日(満期日)や利息が決まっています。

安全性が高いものの、国内債券の価格はほとんど変動しないので、低リスク低リターンの商品だといえます。

信託報酬が高いとリターンがマイナスになってしまうこともあるので、国内債券型の投資は、預貯金で代用していても いいでしょう。

④外国債券型

外国で発行された債券や外国の通貨で発行された債券を外国債券といいます。

これに投資する投資信託が外国債券型です。

アメリカや欧州など先進国に投資するタイプが先進国債券型。中国、インド、ブラジルなどの新興国に投資するタイプが新興国債券型です。

株式と同じように新興国のリスクが高いものの、リターンが高くなります。

ただし、株式ほどのリスクはありません。為替レートにも影響を受けるので、円高の時に買って円安の時に売れば利益が出ます。

つみたてNISAでは投資信託の数は絞られているものの、150本以上種類があるので、初心者の方が銘柄を決めるのは大変です。

そこで、主要ネット証券の人気ランキングを参考にしてみましょう。

例えば、SBI証券でのランキングは以下の図のようになっています。

出典:SBI証券

1位から3位までは外国株式型で、人気が高いのがわかります。債券のランキングも見てみましょう。

国内債券型

出典:SBI証券

国際債券型

出典:SBI証券

直近一年間の利回りで見ると、債券のパフォーマンスは悪くなっていますが、これは株式市場が好調によるところも大きいです。

長い目で見ると、債券のパフォーマンスが株式より良い時もあるので、長期分散投資では債券も組み入れるようにしましょう。

つみたてNISAおすすめネット証券

つみたてNISAは店舗型の証券会社や銀行でも取引することができますが、ネット証券をおすすめします。それは以下のような理由からです。

①取扱本数が多い

対面型の証券会社や銀行で購入できる投資信託は10本前後が多い中、ネット証券は100本以上の投資信託を購入することができます。

また、毎月購入できるだけではなく、一ヶ月の中で複数日設定できるので、よりリスクを分散した年が可能になります

②手軽に投資できる

ネット証券ならインターネット経由で 、PC やスマートフォン(スマホ)で取引することができます。

わざわざ店頭に出向く手間を省けるのがネット証券のメリットです 。

③株の取引もできる

初心者の方には少額投資で投資信託の積立から始めることをおすすめしますが、ネット証券では将来的に株式を直接購入することもできます。

投資の選択肢を広げるという意味でも、ネット証券がおすすめです。

それでは、おすすめの証券会社を2社ご案内します。

ネット証券で口座開設数がナンバーワンの最大手です。

積立商品のラインナップは100本以上。つみたてNISAの対象商品のうち、ほとんどの投資信託を取り扱っています。

100円から投資信託の積立が可能で、毎月積立だけじゃなく毎週、毎日積立も可能になっています 。

出典:SBI証券

また、つみたてNISA専用画面があり、融資可能枠の利用状況が一目でわかるグラフを表示。さらに複数銘柄の積立設定が一括でできるなど、使いやすい専門画面になっています。

出典:SBI証券

楽天証券でも積立NISAの取扱投資信託の本数は146本と、ほとんどの商品を購入することができます。

最低購入金額が100円なので少額から始められます。

毎月積立だけではなく、毎日積立も可能です。さらに2018年10月27日から投資信託の積立を楽天カードのクレジット決済にすれば楽天カードのポイントもたまります。楽天ポイントで積立投資も可能です。

ポイント投資の詳細は以下の図をご覧ください。

出典:楽天証券

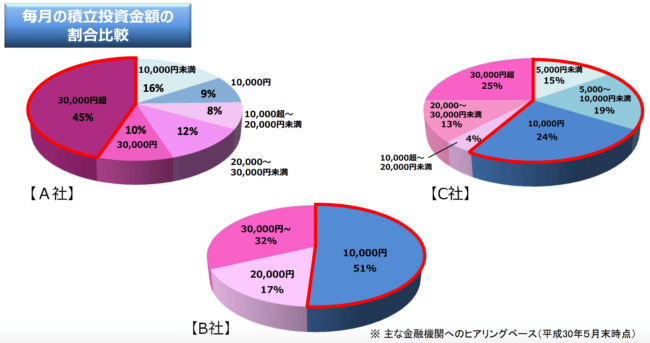

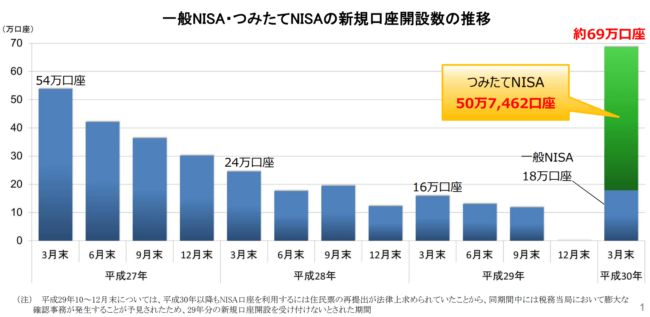

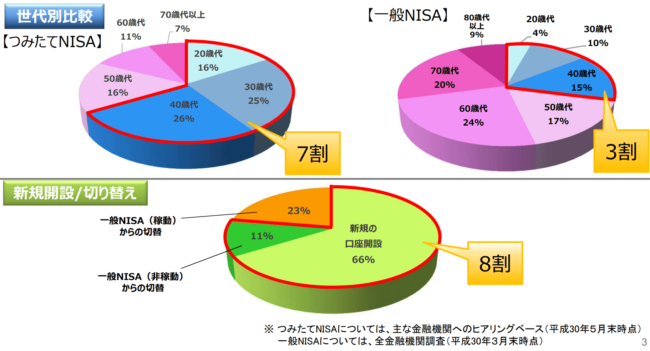

最後に、「つみたてNISA」の口座開設状況を見ておきましょう。

出典:金融庁

つみたてNISAは20代から40代までが約7割と、若い世代が多いことがわかります。時間をかけて長期でコツコツと運用を行うのに、つみたてNISAは適していることがわかります。

出典:金融庁

毎月の積立投資金額の割合を見てみると、33,000円の枠を使い切るような運用を行っている金融機関もありますが、1万円以下の少額で利用する顧客が多い金融機関も見られます。

まとめ

今回は初心者でも始めやすい投資信託による積立投資をご案内しました。

まずは非課税枠が使える「つみたてNISA」で積立投資を始めることをおすすめします。

そして、年間購入額40万円を超えた分は自分で投資信託を買付け、資金がたまってきたら株式投資へとステップアップすることが可能になります。

つみたてNISAは100円からでも始めることができるので、気軽に始めてみてはいかがでしょうか。

【状況別】熱血!副業部の特集ページ

|  |

|  |

|  |

|  |